🔎 핵심 요약

- 1분기 어닝서프라이즈로 분위기 전환

- 중국은 저점 찍고 회복 중, 동남아는 고속 성장

- 국내 공장 증설 완료로 공급능력 대폭 확대

- 글로벌 ODM 시장의 핵심 플레이어로 자리매김

📌 목차

- 🚀 서론: 다시 '코스맥스'를 말해야 하는 이유

- 📊 본론①: 실적, 숫자부터 보자

- 🌍 본론②: 지역별 성과와 전략

- 📈 본론③: 주가와 밸류에이션

- 🎯 결론: 흔들릴 땐 탄탄한 본질을 본다

- 💬 투자자에게 드리는 한마디

- ❓ Q&A – 궁금했던 것들 총정리

🚀 다시 '코스맥스'를 말해야 하는 이유

한동안 중국 경기 둔화, 미국 수요 부진, 화장품 업종 전반의 약세로 인해 외면받았던 코스맥스. 그런데 최근 다시 시장이 들썩이고 있어요.

- 1분기 실적 '어닝 서프라이즈'

- 동남아, 특히 태국에서의 폭발적 성장

- 중국 공장 가동률 상승

- CAPA(생산능력) 확대로 대규모 수주 대응 가능

무엇보다도, 지금은 단순한 화장품 제조업체가 아닌 글로벌 ODM 플랫폼으로서의 정체성을 확실히 굳혀가는 단계입니다.

📊 실적, 숫자부터 보자

2025년 1분기 실적을 보면 시장 컨센서스를 모두 상회했습니다.

구분 1Q25 실적 전년비 컨센서스 대비

| 매출 | 5,886억 원 | +11.7% | +2.3% 상회 |

| 영업이익 | 513억 원 | +13.0% | +10% 이상 상회 |

| 순이익 | 81억 원 | -57.7% | 일회성 손실 반영 |

⚠️ 순이익 감소는 회계 처리상 일회성 파생손실 때문.

이스트 법인의 우선주를 CB로 전환하며 손실 175억 반영.

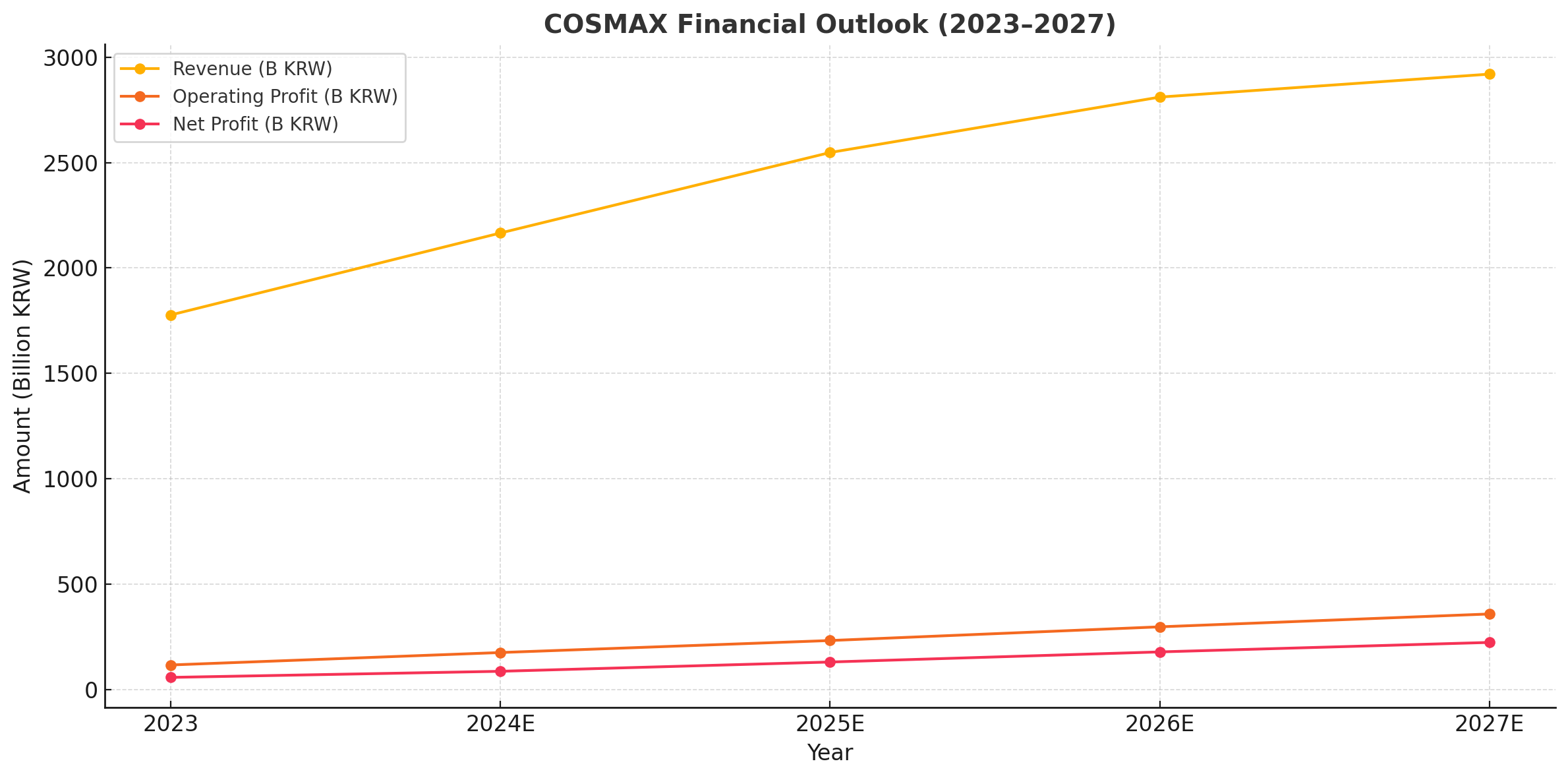

🧮 중장기 실적 전망 (2023~2027)

연도 매출(억) 영업이익(억) 순이익(억)

| 2023 | 17,770 | 1,160 | 570 |

| 2024E | 21,660 | 1,750 | 860 |

| 2025E | 25,480 | 2,320 | 1,300 |

| 2026E | 28,110 | 2,970 | 1,780 |

| 2027E | 29,200 | 3,580 | 2,230 |

✅ 주목 포인트: 영업이익률이 6.5% → **12.2%**까지 개선 예정

🌍 지역별 성과와 전략

🇰🇷 한국

- 매출 +15% 성장

- 기초·스킨케어 수주 증가, 고수익 제품 비중↑

- 공장 증설로 연말 대비 CAPA +30% 확대 완료

🇨🇳 중국

- 상해 +1%, 광저우 +4% 성장

- 공장 가동률 30% → 40% 회복

- 로컬 브랜드 + 공동 영업 모델 확대

🇹🇭 태국

- 매출 +152% 폭발 성장

- 선케어(자외선차단제) 대형 수주 집중

- 기초 제품군도 +288% 성장

🇮🇩 인도네시아

- 매출 +23%

- 고정 거래처 확보, 반복 수주 증가

🇺🇸 미국

- 매출 -26%로 부진했지만, 하반기 신규 고객 발주 기대

- 손익분기점(BEP) 도달 목표 여전

📈 주가와 밸류에이션

증권사 목표주가 상승 여력

| 한화투자 | 270,000원 | +40.3% |

| 한국투자 | 255,000원 | +32.5% |

| DB금융 | 250,000원 | +29.9% |

| 신한투자 | 230,000원 | +19.5% |

현재 주가 192,500원 기준, PER은 약 17배 수준으로 평가됩니다.

2026년 기준 PER 12.3배, 여전히 저평가 구간입니다.

✅ 핵심 포인트

- 영업이익률은 6.5% → 12.2%까지 개선

- 태국·인도네시아가 두 자릿수 이익률로 전사 마진을 견인

- 미국법인까지 손익분기점(BEP) 달성 시 전략적 분기점 돌파

📌 무엇이 이런 실적을 만들고 있을까?

- 고객사 증가: 글로벌 고객사 상위 10위권 내에 신규 유입 속출

- 제품 믹스 개선: 고마진 ‘선케어’, ‘기초화장품’의 비중 증가

- 공장 자동화 및 증설 효과: 국내 CAPA 30% 증설 완료

- 경쟁사 대비 우위: ODM 기술력과 글로벌 인증 다수 확보

🌍 글로벌 ODM 시장 흐름 속 코스맥스의 위상

전 세계 뷰티 시장은 브랜드보단 제조 역량 중심으로 흐르고 있습니다.

- 로레알, 에스티로더, 언리쉬드 같은 대형 브랜드들도 자체 생산보단 외부 ODM에 의존

- 코스맥스는 기획 + R&D + 생산까지 아우르는 풀서비스 ODM

- 동남아, 중동, 유럽 쪽 신규 수주도 증가 중

✨ 중국 소비가 부진한 틈에, 코스맥스는 ‘비중국’ 수출로 포트폴리오 다변화 중

특히 태국·베트남의 스킨케어 시장은 매년 20% 이상 성장 중입니다.

🔎 코스맥스와 경쟁사 비교

| 2025E 매출 | 2.55조 원 | 1.8조 원 | 4천억 원 |

| 2025E 영업이익률 | 9.1% | 7.4% | 5.2% |

| 글로벌 고객 수 | 약 600개 | 250개 미만 | N/A |

| 강점 | 스킨·선케어 글로벌 ODM 1위 | 국내 B2B 강자 | 패키징 전문 |

✅ 결론: ODM 경쟁력, 글로벌 고객 기반, 수익성 측면에서 코스맥스 우위 확실

🧠 밸류에이션 포인트

현재 주가 192,500원 기준, PER 17배 수준인데요.

- 평균 목표 PER은 18~19배

- 미국법인 회복 + 중국 실적 반등 시 멀티플 상향 가능

- 2026년 기준 PER 12.3배, 실적 성장 감안하면 저평가 구간

- 실적 → 연간 기준으로 꾸준히 상향 중

- 지역 → 중국 회복, 동남아 초강세, 미국 회복 대기

- 밸류에이션 → 보수적 기준으로도 상승 여력 충분

- 수급 → 외국인 비중 35% 돌파, 기관 매수세 유입

‘불안한 업종 속 확실한 종목’

"화장품 업종이 불확실하다면, 코스맥스 같은 글로벌 플랫폼형 ODM 리더를 담는 게 해답입니다."

🎯 결론: 흔들릴 땐 탄탄한 본질을 본다

코스맥스는 단순히 한두 개 분기의 실적이 좋은 회사가 아닙니다.

글로벌 ODM 시장의 핵심 공급자로서, 장기적 구조적 성장을 만들고 있는 기업이죠.

동남아의 수요 폭발 + 중국 회복 + 미국 전환 + 국내 기초체력

→ 이 모든 걸 가진 회사는 코스맥스 단 하나입니다.

💬 투자자에게 드리는 한마디

"우린 급등을 쫓지 않습니다.

움직임의 이유를 먼저 봅니다.

그리고 코스맥스의 이유는 지금, 충분합니다."

❓ Q&A – 궁금했던 것들 총정리

Q1. ODM이 뭔가요?

→ 브랜드 대신 기획부터 생산까지 다 해주는 외주 플랫폼입니다.

Q2. 중국 리스크는 없나요?

→ 있습니다. 하지만 이미 저점을 찍었고, 반등의 조짐이 분명히 있습니다.

Q3. 미국은 왜 부진한가요?

→ 기존 고객사의 발주 감소. 하지만 하반기부터 신규 계약 예정.

Q4. 이익률은 괜찮은가요?

→ 전체 평균 9%, 동남아는 15~20% 이상. 매우 양호합니다.

🔗 차트읽어주는사람들

'심층분석' 카테고리의 다른 글

| 🚛 2025년 4월 전구체 수입 확정치 (2) | 2025.05.15 |

|---|---|

| ✨ 와이지원 주가, 수출 회복세 타고 날아오를까? (2) | 2025.05.15 |

| ⚡ 전력설비 대장주 3총사, 지금이 진짜 시작이다 (0) | 2025.05.14 |

| 📌 "테스, 반도체의 흐름을 잡을 시간" (1) | 2025.05.13 |

| 🩺 노보노디스크 비만 알약 승부수…국내 관련주 영향은? (3) | 2025.05.04 |